近日,根据加拿大半导体分析与IP服务机构TechInsights报告,国内存储芯片领军企业长江存储首款232层3D NAND Flash产品已经成功量产,也是首个进入零售市场的超过200层堆叠3D NAND Flash产品。

据悉,TechInsights是通过拆解海康威视CC700的2TB SSD固态硬盘,发现其闪存芯片使用了长江存储Xtacking 3.0架构,这是一款232层的3D NAND闪存,也是市面唯一一款200层以上的闪存。

据财经网了解,从NAND闪存的技术路线来看,各大厂商都朝着堆叠层数更高的方向不断发展。截至目前,美光、SK海力士、三星也都实现了176层NAND闪存的量产,只有长江存储则率先实现了200层以上NAND闪存的量产。这也意味着,长江存储在技术上成功实现了对于美光、三星等巨头的赶超。

长江存储并不是一个人在战斗。在其身后,是一整条以国产自主可控为主的产业链。这其中,在存储控制芯片领域,一家名为得一微初创企业正在快速崛起,其在SSD存储控制芯片全球市场占有率达到了4%。

11月29日,上交所官网消息显示,得一微电子股份有限公司(以下简称:得一微)披露招股书说明书,正式向科创板发起冲击。

本次IPO,得一微拟募集资金12.24亿元,主要募投项目分别是面向企业级/数据中心级的PCIe存储控制器项目、面向工业级/车规级的嵌入式存储控制器项目、研发中心及开放生态建设项目以及补充流动资金。

中润资产王朝军对财经网表示,随着以长江存储为代表的存储颗粒厂在工艺制程和堆叠层数等技术方面的持续突破,外资巨头对存储芯片市场的垄断局面正在被打破。与此同时,目前国内存储颗粒厂正与存储控制芯片公司进行通力合作,打造造存储产业生态,形成产业闭环,最终构建出一条自主可控的存储产业链。

一、存储芯片:千亿美元的大蛋糕

作为数字经济和信息社会的核心资源和关键生产要素,数据的安全存储、可靠传输与管理、高效分析与利用就变得至关重要。自上世纪 40 年代电子计算机问世以来,计算机存储设备大致经历了磁-光-半导体的变化历程,并带来了单位存储器容量的大幅上升、数据读写速度的跃升以及存储器单位物理体积的显著缩小。

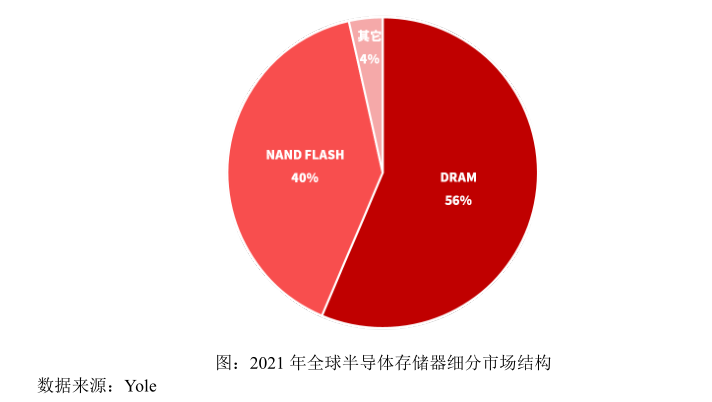

按照存储介质的不同,半导体存储器又可主要分为 DRAM 和 NAND FLASH两大类。其中,DRAM 属于挥发性介质,断电后数据无法保存,通常用于计算机或电子设备的内存,无需搭载存储控制芯片;NAND FLASH 断电后数据能够保存,同时需搭载存储控制芯片,通常用于计算机或电子设备的固态硬盘、嵌入式及扩充式存储器。

根据 Yole数据,2021 年 DRAM 市场份额约占半导体存储器市场的 56%,NAND FLASH市场份额约占半导体存储器市场的 40%。

随着物联网、大数据、人工智能的快速发展,海量数据对存储设备的存储密度和数据可靠性提出了更高要求,NAND FLASH 在未来将得到极大发展。根据 Report Linker 数据,NAND FLASH 市场规模预计在2022-2027 年保持每年 5.33%的增长,并在 2027 年达到 942.4 亿美元。

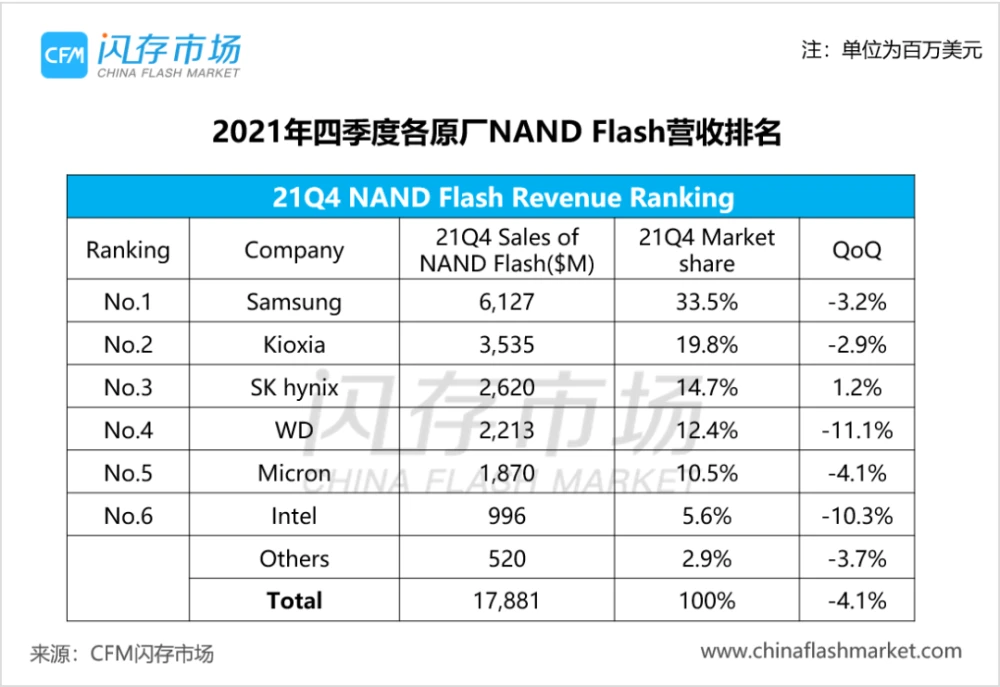

尽管中国已经成为全球市场规模最大的集成电路市场,但存储器产品大部分却长期依赖进口。华经产业研究院数据显示,2020年全球NAND Flash市场CR6为99%,基本被三星、铠侠、西部数据、美光、SK海力士、英特尔六大原厂所垄断。

所幸的是,随着以长江存储、合肥长鑫为代表的中国存储芯片企业的不断崛起,外资巨头对存储芯片市场的垄断局面正在被打破。民生证券研报显示,截至2020年末,长江存储取得全球接近1%的市场份额,成为六大国际原厂以外市场份额最大的玩家。

TechInsights认为, 长江储存作为一个“严肃的竞争者”,在技术上不断逼近全球存储巨头,预计会在2030年前将成为闪存芯片市场的全球领导者。

与此同时,在国产化浪潮趋势推动下,一批国内存储厂商开启了资本市场之路。据财经网统计,2021年以来,普冉股份、东芯股份恒烁股份和江波龙 4家存储厂商已相继登陆科创板,佰维存储已经在科创板注册,得一微则刚刚正式开启了科创板闯关之路。

相信在不久的将来,在资本市场的助力之下,在这千亿容量的大市场中,会有更多中国企业的身影。

二、国产崛起:从单点突破到生态圈

事实上,从全球市场来看,三星电子、美光科技、SK海力士等国际领先存储颗粒厂不仅垄断着NAND FLASH市场,并与全球范围内的领先终端客户、存储控制芯片公司、存储模组厂形成较为成熟的半导体存储器生态圈。

对此,亮威资产高立港方竞对财经网表示,以长江存储为代表的国内存储芯片生产企业不仅需求技术上缩短与外资巨头的差距,更需要与存储模组厂、存储控制芯片公司进行合作,营造存储产业生态,形成产业闭环,才能真正提升在半导体存储器市场的竞争力。

一般来说,NAND FLASH 存储器产品是由一颗存储控制芯片和多颗串行的 NANDFLASH 存储颗粒组成。如果将存储芯片比作仓库,那么存储控制器芯片就相当于仓库的钥匙,控制着处理器读写存储芯片信息的速度,在保护存储芯片信息安全中有着举足轻重的作用。

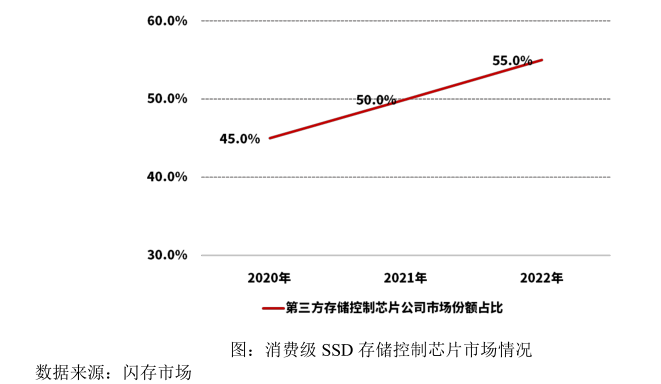

从全球范围来看,存储控制芯片市场大致分为两大阵营。第一阵营三星、东芝、英特尔、SK 海力士等原厂阵营,具有生产 NAND Flash,以及研发控制芯片的能力,主要用于自家 SSD 产品,且基本不对外供应;第二梯队是 慧荣、群联电子为代表的等独立第三方Fabless设计公司,占据大部分非原厂的 SSD 市场。

近年来,随着存储器行业专业化分工程度不断加深,第三方存储控制芯片公司不断发展壮大。根据闪存市场的数据,2020年-2021年,第三方存储控制芯片出货量占总市场规模比例由45%增加至55%,预计2022年这一比例将提升至55%,第三方存储控制芯片公司在存储控制芯片市场的主导地位开始逐步体现。

在行业发展早期,国内存储控制器芯片厂商主要以台资厂商为主。但随着存储芯片制造产业不断向中国市场迁移,国内相关产业链不断完善,并涌现出一批本土第三方存储控制芯片公司。这其中,以得一微的上升势头最为凶猛。

作为中国大陆少数掌握存储控制核心技术的存储控制芯片公司,得一微在存储控制芯片领域已经取得较高的市场地位。截至目前,得一微存控制芯片已搭载在朗科科技、台电、七彩虹海康存储等存储模组厂的存储器产品中,存储器产品、技术服务等存储解决方案应用于松下电器、长江存储、兆易创新、阿里巴巴等终端应用客户的场景中。

2019年-2022年上半年,得一微终端客户数量超 400 家,存储控制芯片直接或通过存储器产品间接出货数量达 2.7 亿颗。其中,2021 年 SSD 存储控制芯片出货量超过 1,300 万颗。根据艾瑞咨询数据测算,2021年度,得一微SSD 存储控制芯片全球市场占有率达 4%,是存储控制芯片市场占有率最高的国产厂商。

三、营收爆增6倍 亏损收窄

得一微成前身为深圳市硅格半导体有限公司,最早成立于2007年,成立之初主要专注于固态存储业务。2017年11月,成立十年的硅格半导体与深圳立而鼎合并,公司改名为得一微;2020年年初,得一微又并购了具有台资背景的深圳大心电子。至此,公司主营业务完成了从通用存储、嵌入式存储到SSD固态存储的存储控制芯片全产品线布局。

截至招股书签署日,得一微并无实际控制人,公司创始人兼CEO吴大畏间接持有公司 3.16%股份,并通过两家员工持股平台合计控制公司 11.70%表决权。

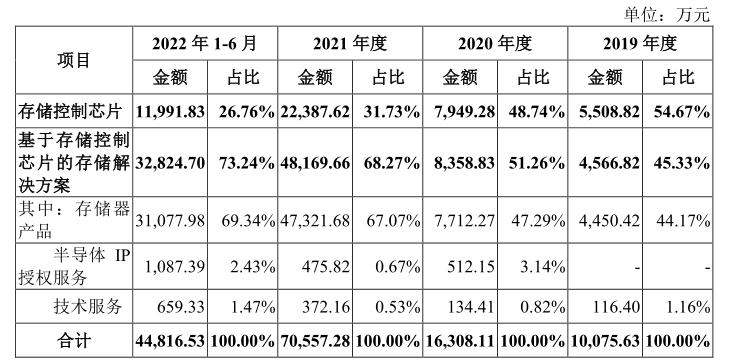

从营收构成上看,得一微主要产品及服务包括固态硬盘存储控制芯片、嵌入式存储控制芯片、扩充式存储控制芯片三大产品线,同时销售NAND FLASH存储器产品。自2020年以来,存储器产品逐渐超过存储控制芯片业务成为公司第一大收入来源。

财务数据显示,2019年-2022年1-6月,得一微实现营业收入分别为1.26亿元、2.07亿元、7.45亿元、4.71亿元,实现净利润分别为-8383.17万元、-2.93亿元、-6833.52万元、-3591.11万元。

不难看出,过去三年期间,得一微营收实现了近6倍的增长,可谓是存储控制芯片领域的一批黑马。另一方面,随着销售规模的扩大,得一微亏损状况有所收窄,但仍未能实现盈利。

对此,得一微在招股书中表示,公司持续亏损的原因主要来自于三方面,一是公司保持高强度的研发投入,二是对骨干员工广泛进行股权激励并确认大额股份支付,三是公司部分产品仍在市场拓展阶段,尚未完全发挥规模优势。

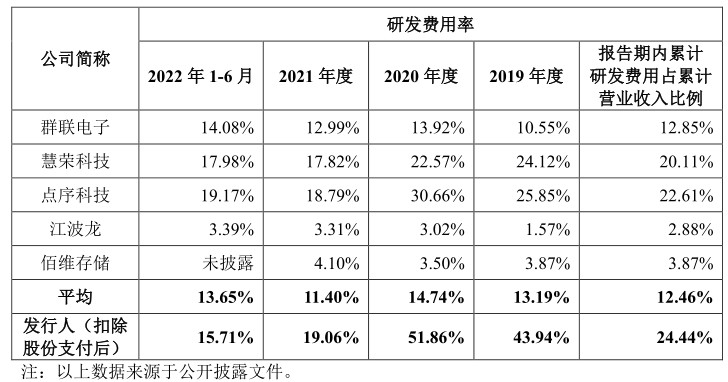

从研发投入占比来看,得一微研发投入力度明显高于同行公司。据招股书披露,报告期各期,公司研发投入金额分别为5,532.47万元、18,129.42万元、15,358.83万元以及7,403.68万元,研发投入(扣除股份支付后)占比当期营业收入分别为43.94%、87.61%、20.61%以及15.71%。

此外,毛利率的提升也是得一微经营业绩持续扭亏的一个关键点。报告期各期,得一微综合毛利率分别为7.90%、7.72%、18.80%和13.76%,整体处于上升趋势。

对此,一位业内人士对财经网表示,国内半导体存储器行业起步较晚,基础较为薄弱。与行业头部企业相比,得一微等国产存储控制芯片公司在市场知名度等方面还存在一定差距,市场份额相对较小,尚处于成长期。但在国家大力支持集成电路产业发展的产业环境下,国内存储控制芯片企业市场占有率有望逐步提高,进而缩小与国际领先企业公司的差距。

值得一提的是,大部分具有规模化运营能力的供应商在美国和中国台湾,很少又国内厂商可以实现存储控制芯片的覆盖,而得一微是目前中国大陆少数覆盖固态硬盘、嵌入式、扩充式三大产品线的存储控制芯片厂商。

另外,从销售规模上看,得一微存储器产品销售已经呈现出爆发态势。招股书显示,2019年-2021年,得一微存储器产品销售收入由0.45亿元增长至4.73亿元,三年之内增幅超过10倍。2022年上半年,公司存储器产品销售收入达到3.11亿元。

根据CMF数据,2021年第四季度,占据NAND闪存市场份额Top6的厂商依次为:三星(34%)、铠侠(19%)、SK海力士(14%)、西部数据(14%)、美光(10%)、英特尔(5%),TPO6厂商市占率已经由99%下降至97%,其他品牌市场份额则由1%提升至3%。显然,这其中有着长江存储、合肥长鑫以及得一微等中国本土企业一份功劳。

华鑫证券认为,数字经济催生大量数据存储需求,长期将驱动存储行业发展。同时,随着汽车电子、5G通讯、数字经济、可穿戴等新兴领域的崛起,存储芯片需求将更加旺盛。长期来看,本土公司凭借优秀产品力和管理效率以及服务优势有望持续提升市场份额,成长性较为显著。

文/赵永俭